Le marché des appliances de sécurité en EMEA devrait représenter 4,07 Md$ de chiffres d'affaires et 858 000 unités livrées en 2017. Le cabinet d'études IDC établit cette projection sur la base d'une croissance annuelle moyenne comprise entre 6% et 7% en valeur durant les 36 mois à venir. Si ces prévisions se vérifiaient, elles traduiraient un fort regain de dynamisme pour les ventes d'appliances de sécurité dans la région. L'an dernier, en effet, leur hausse s'est limitée à 2,9% pour 3,38 Md$ de revenus par rapport à 2013. Un résultat obtenu à travers la commercialisation de 732 000 matériels (+3,5%). L'Europe de l'Ouest a représenté la plus grosse part du gâteau avec un chiffre d'affaires de 2,58 Md$ (+3,7%).

Progression à deux chiffres des ventes d'UTM

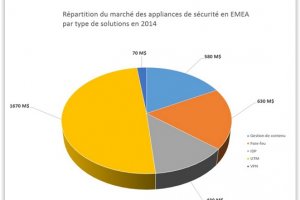

Comme c'est maintenant le cas depuis plusieurs années, les ventes d'UTM tirent l'ensemble du marché. L'an dernier, elles ont crû de 14,4% à 1,67 Md$ pour représenter 49,4% du marché global des appliances de sécurité en EMEA. Cette part devrait passer à 55% en 2017. En ce qui concerne les autres catégories de produits, elles ont souvent vu les revenus qu'elles génèrent se tasser en 2014. C'est le cas des appliances de gestion de contenu (-4,9%), des pare-feu (-11,2%) et des boîtiers VPN (-30%). En revanche, le segment des appliances de détection et de prévention d'intrusion a enregistré une hausse de 7,5% à 400 M$.

Durant l'année 2014, Cisco a connu une baisse de parts de marché de 0,4 point à 18,4%. Le leader des appliances de sécurité en EMEA est talonné par Check Point qui s'est adjugé 17,5% des ventes en 2014 (-0,2 points). A l'inverse, les poursuivants des deux leaders ont tous deux connu une amélioration de leurs positions. Fort d'un chiffre d'affaires en hausse de 28,6%, Fortinet se classe ainsi à la troisième place du classement d'IDC avec une part de marché de 9%. Encore plus dynamique (+63,3% de croissance), Palo Alto Networks a capté de son coté 5,7% du marché en 2014.